マンション経営とは

マンション経営とは、マンションを建築または購入して第三者に貸し出し、家賃収入を得る事業です。

一般的には不動産投資ローンを組んで物件を購入しますが、毎月の家賃収入でローンを支払うため、少ない自己資金で経営することができます。

-特徴・強み-

・東証グロース上場企業が運営

・J1川崎フロンターレのトップパートナー(2018年~)

・仕入れ物件はAI分析で品質を厳選

→入居率99.7%(2025.3時点) で精度を実証

・専用アプリで物件の管理・運用もカンタン!

・初回WEB面談参加でPayPayポイント5万円分(※)

おすすめの年収目安:500万~

オーナーの声も掲載されています↑

(※)上限・条件あり。プレゼント適用条件はRENOSY公式サイトを要確認

マンション経営の種類

マンション経営にはいくつかの種類があります。

主に以下のような選択肢があるので、専業と副業の別や、資金力などの条件によって自分に適した経営形態を選ぶ必要があります。

新築マンションと中古マンション

新築マンションは、不動産デベロッパーが開発・販売した物件を購入します。

新築なので入居者はつきやすいですが、価格は高くなります。

ほとんどが売主直販であるため、購入時に仲介手数料がかからないのがメリットです。

一方の中古マンションは、築浅物件から築古物件まで築年数によって価格がまちまちです。

中古マンションは価格が安いため利回りは新築より高いですが、修繕が発生する確率も高くなります。

それぞれメリット・デメリットがあるので、一概にどちらが有利とはいえません。

区分所有と一棟所有

区分所有は分譲マンションの1室を購入して貸し出すスタイルです。

個人投資家の多くは区分マンションを所有しています。

価格が安く初心者でも投資しやすいですが、空室が出たら家賃収入が途絶えてしまうのがデメリットです。

一棟所有はマンションを一棟まるごと所有して経営するスタイルを指します。

価格が高く、初心者は手を出しづらいですが、1室空室が出てもほかの部屋は稼働しているので、空室リスクが低いというメリットがあります。

土地を持っているオーナーであれば、建築費のみでマンションを建てられるので、低いコストで経営できることから土地活用に向いています。

一棟所有はある程度投資経験を積んだ上級投資家向けの物件形態といえます。

ワンルームとファミリータイプ

ワンルーム物件は独身会社員や学生など、単身者をメインターゲットにする物件形態です。

立地は通勤・通学の利便性が良い駅近が中心になります。

これに対し、ファミリータイプ物件は2DK~3LDK程度の間取りで、夫婦や子どものいる世帯をメインターゲットにしています。

ファミリータイプ物件は学校・保育園や公園、病院などに近い住宅街でも需要が見込めます。

マンション経営のメリット

ここからはマンション経営のメリット・デメリットについて、区分所有ワンルームマンションを前提として見ていきます。

マンション経営のメリットとしては、以下の3つが挙げられます。

他人資本を使って経営できる

マンションの購入費用は、頭金という自己資本と金融機関から融資を受ける他人資本で構成されています。

株式などの金融投資でローンを組むことは難しいので、他人資本で収益を上げられるのは不動産投資独自のメリットといえます。

管理会社に委託すれば手間なく運用できる

サラリーマンが副業でマンション経営を行うケースは多いでしょう。

物件の管理や入居者募集、家賃の集金などを管理会社に委託すればサラリーマンでも経営が可能です。

委託管理手数料の相場は家賃の5%程度です。

老後資金を作ることができる

マンション経営は老後資金を作るのに適しています。

例えば、30歳で35年ローンを組んでマンションを購入した場合、毎月の家賃収入でローンを返済し、完済した後は毎月の経費を差し引いて家賃収入の多くが手元に残ります。

65歳からは公的年金と家賃収入の両方が入るので、老後の生活資金を賄うことができます。

マンション経営のデメリット

一方でマンション経営には以下のようなデメリットがあるので、心得たうえで始める必要があります。

毎月諸経費がかかる

マンション経営を行うには、一定の諸経費がかかります。

管理費、長期修繕積立金、ローンの支払い、固定資産税などが挙げられますが、諸経費を差し引いても多少手元に残る程度のキャッシュフローが理想です。

短期間の投資には向いていない

マンション経営は長期の経営で安定して家賃収入を得る比較的地味な投資です。

株式やFX(外国為替証拠金取引)、仮想通貨など短期間で利益が出る投資に慣れている投資家には物足りなく感じるかもしれません。

マンションの購入価格が上がっている

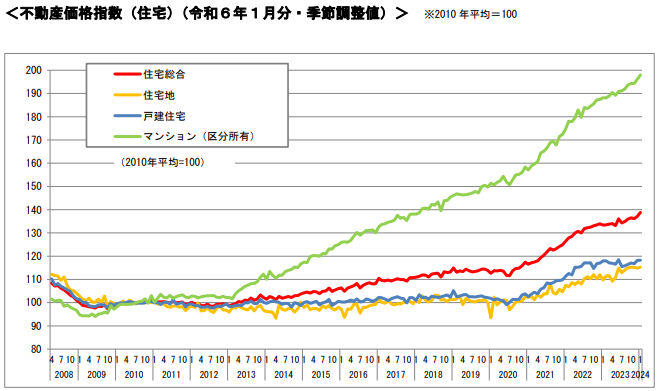

出典:国土交通省「不動産価格指数(住宅)令和6年1月分・季節調整値」

近年マンション価格が高騰を続けているので、購入コストが高くなってしまうのもデメリットです。

区分マンションの価格は2010年と比較して2倍近くまで上昇しています。

現在も下げ止まる気配はないので、今後も購入コストが増えることを覚悟しなければなりません。

マンション経営のリスク

マンション経営にはデメリットに加えて以下のようなリスクもあります。

空室リスク

区分マンション経営の場合は、空室になると家賃収入が途絶えてしまいます。

家賃収入がない期間のローン返済は、預貯金を取り崩すか、サラリーマンなら給与から補填して行う必要があります。

したがって、家賃数ヵ月分の運転資金を用意しておくことが望ましいです。

修繕発生リスク

マンションは経年とともに少しずつ劣化していくので、修繕が発生するリスクに備えておかなければなりません。

入居者の過失による修繕は入居者に費用を請求できますが、普通に使用しても発生する経年による不具合はオーナーの負担で修繕する必要があります。

また、退去が発生した場合に、原状回復費用の一部やハウスクリーニングの費用がかかることもリスクの1つです。

金利上昇リスク

金利が上昇すると、変動金利でローンを契約している人は、支払い金利が増えるリスクがあります。

2024年に日本銀行が金融政策を変更して小幅ではありますが利上げを実施したことで、住宅ローンへの影響を懸念する声が聞こえます。

今後も金利の動向には十分に注意が必要です。

災害リスク

日本でマンション経営を行う以上、災害リスクには常に注意する必要があります。

購入してから対策を立てるのは大変なので、購入する前にハザードマップで検討しているマンションの周辺に災害発生リスクがないか、国土交通省の「ハザードマップポータルサイト」でしっかり調べることが大事です。

マンション経営はこんな人におすすめ

サラリーマン、公務員など安定した職業の人

マンション経営はローンを組んで始めるのが一般的なので、金融機関の審査に通る必要があります。

サラリーマン、公務員など毎月の収入が安定している職業の人は属性が高く、融資を受けやすいのでマンション経営がおすすめです。

年収400万円以上の人

不動産投資ローンを組む際に、金融機関の審査を受けますが、融資できる金額の目安が決められています。

年収400万円の場合、年収8倍基準の金融機関なら3,200万円、年収10倍基準なら4,000万円の物件が購入可能なので、ワンルームマンションなら好立地物件を購入できます。

最低ラインとして年収400万円以上を目安にすると良いでしょう。

老後の生活資金を確保したい人

不動産投資はローンを完済すると受け取った家賃から月の諸経費を差し引いて、多くが手元に残ります。

公的年金に加えて家賃収入が入ることで、ゆとりのある老後生活を送ることができるので、老後の生活資金を確保したい人には最適です。

マンション経営の初心者におすすめの投資会社

-特徴・強み-

・東証グロース上場企業が運営

・J1川崎フロンターレのトップパートナー(2018年~)

・仕入れ物件はAI分析で品質を厳選

→入居率99.7%(2025.3時点) で精度を実証

・専用アプリで物件の管理・運用もカンタン!

・初回WEB面談参加でPayPayポイント5万円分(※)

おすすめの年収目安:500万~

オーナーの声も掲載されています↑

(※)上限・条件あり。プレゼント適用条件はRENOSY公式サイトを要確認

コメント